Prezado Cliente,

Em 04/06/2024, foi publicado no DOU a Medida Provisória n° 1.227/2024 informando que a pessoa jurídica que usufruir de benefício fiscal deverá informar à Secretaria Especial da Receita Federal do Brasil, por meio de declaração eletrônica, em formato simplificado os incentivos, as renúncias, os benefícios ou as imunidades de natureza tributária de que usufruir e o valor do crédito tributário correspondente.

Diante do exposto, foi publicado no DOU de 18/06/2024 a Instrução Normativa RFB n° 2.198, de 17 de junho de 2024 para dar vida a declaração mencionada na MP 1227, denominada de Dirbi – Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária.

1. Quem é obrigado a apresentar a Dirbi?

São obrigados a apresentar a Dirbi mensalmente:

a) pessoas jurídicas de direito privado em geral, inclusive as equiparadas, as imunes e as isentas;

b) os consórcios que realizam negócios jurídicos em nome próprio, inclusive na contratação de pessoas jurídicas e físicas, com ou sem vínculo empregatício;

c) Às pessoas jurídicas enquadradas no Simples Nacional sujeitas ao pagamento da CPRB, hipótese em que deverão informar na Dirbi os valores relativos à diferença entre a CPRB devida e o montante que seria devido caso a declarante não optasse pela CPRB (deverão apresentar a Dirbi somente em relação aos meses em que houver valores de CPRB a declarar); e

d) Às pessoas jurídicas excluídas do Simples Nacional, relativamente às Dirbi dos períodos posteriores à exclusão.

Sendo que o item c e b não devem ser informados na Dirbi os valores apurados na forma do Simples Nacional.

Lembrando: o enquadramento da pessoa jurídica no Simples Nacional não dispensa a apresentação das Dirbi referentes aos períodos anteriores a sua inclusão no regime.

1.1 Sociedades em conta de participação – SCP:

As informações relativas às sociedades em conta de participação – SCP devem ser apresentadas pelo sócio ostensivo:

• na Dirbi a que estiver obrigado, na hipótese em que o sócio ostensivo também esteja obrigado à apresentação; ou

• em Dirbi própria da SCP.

2. Apresentação da Dirbi:

A apresentação da Dirbi pelas pessoas jurídicas deve ser feita de forma centralizada, pelo estabelecimento matriz.

Na ausência de fatos a serem informados no período de apuração, as pessoas jurídicas a que se refere este artigo não deverão apresentar a Dirbi relativa ao respectivo período.

2.1. Como deve ser apresentado?

Deverá ser elaborada mediante a utilização de formulários próprios do e-CAC, sendo obrigatória a assinatura digital mediante utilização de certificado digital válido, inclusive para as microempresas e as empresas de pequeno porte e aos casos de extinção, incorporação, fusão e cisão total ou parcial.

Cabe ressaltar que até o momento não foi publicado o local exato no portal do e-Cac nem os formulários mencionados na legislação.

2.2. Conteúdo da Dirbi:

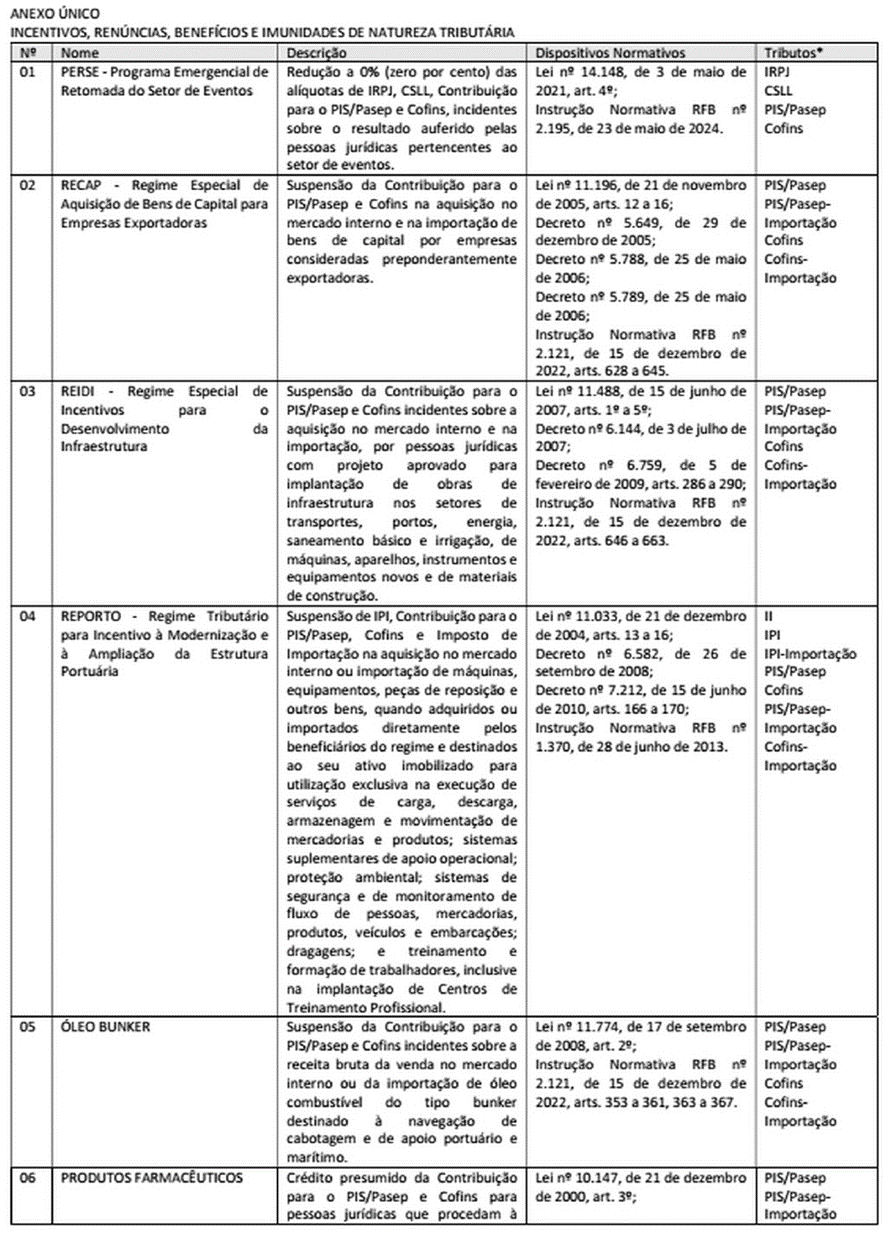

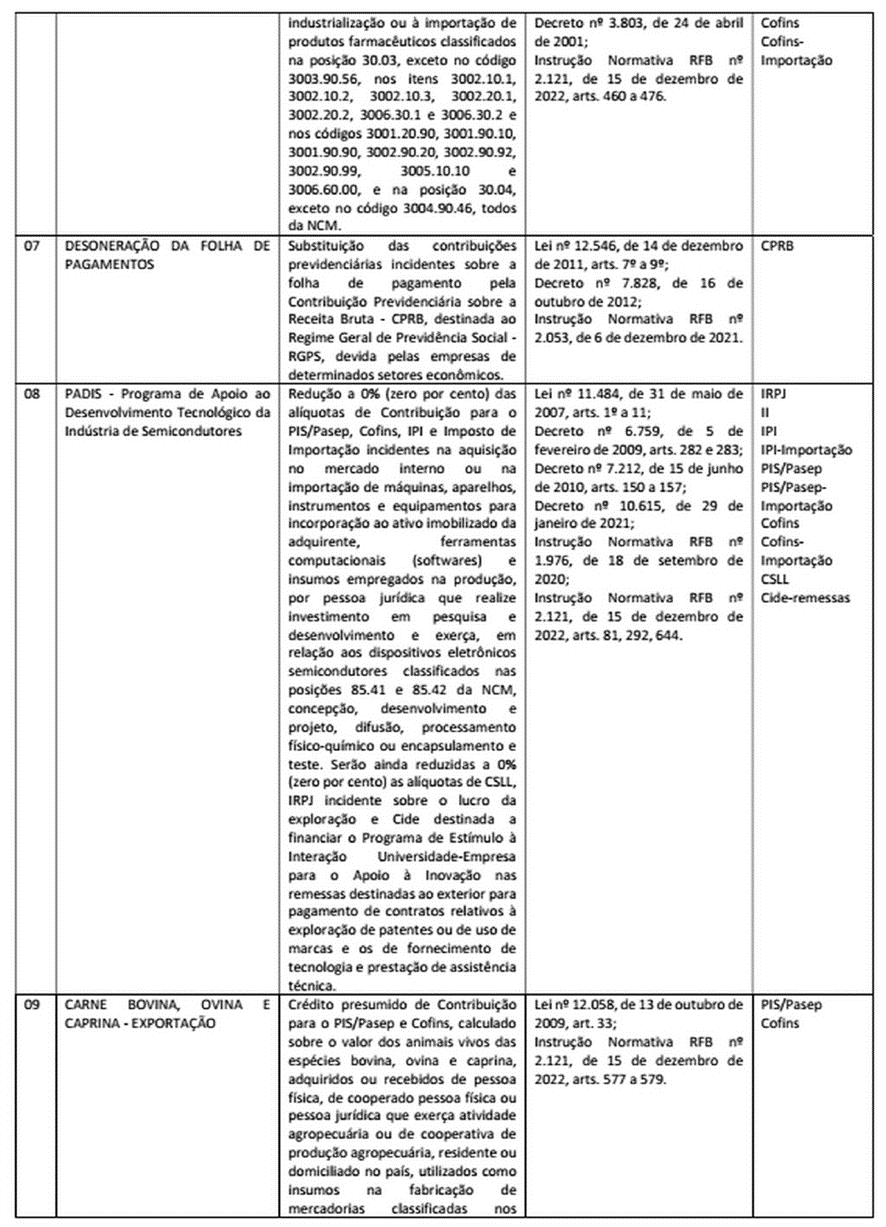

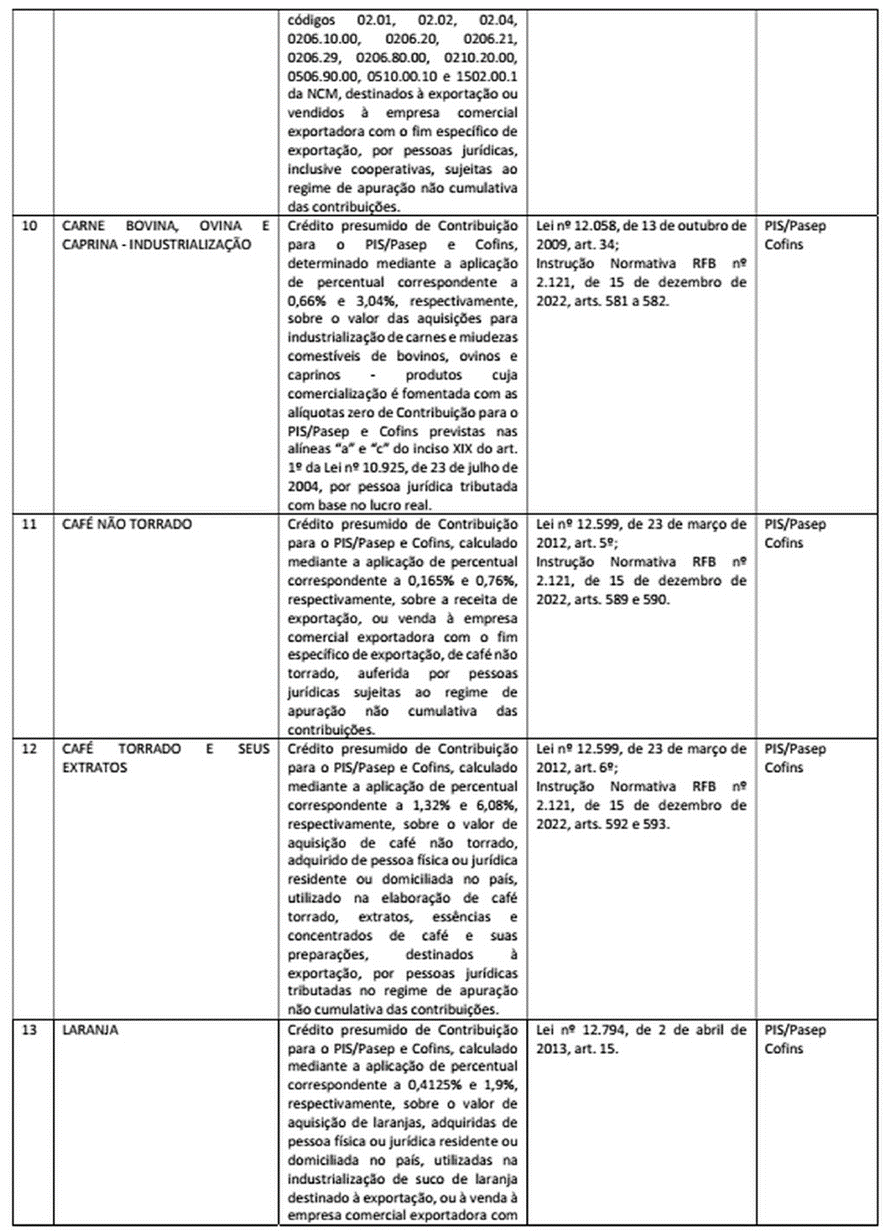

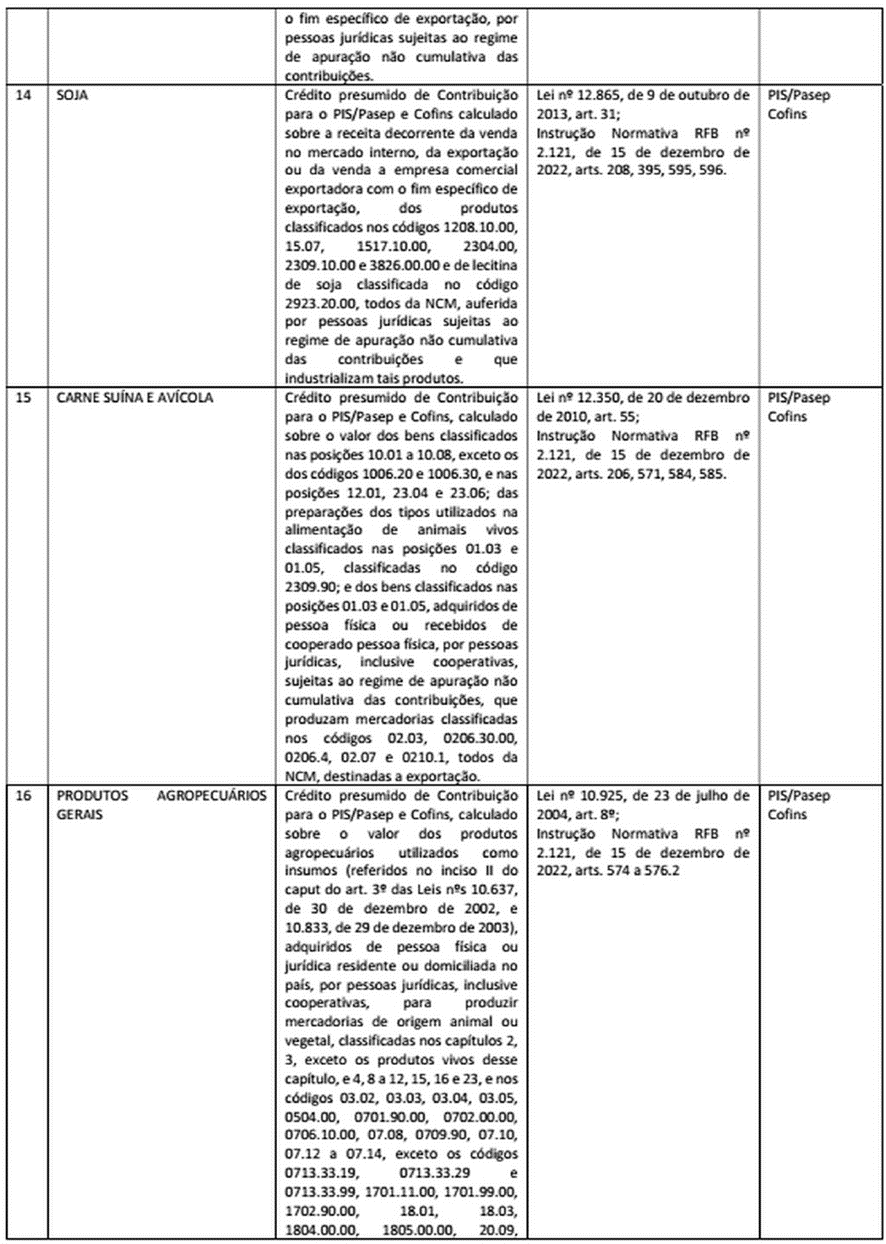

Conterá informações relativas a valores do crédito tributário referente a impostos e contribuições que deixaram de ser recolhidos em razão da concessão dos incentivos, renúncias, benefícios e imunidades de natureza tributária usufruídos pelas pessoas jurídicas constantes do Anexo Único.

As informações relativas aos benefícios referentes ao IRPJ e à CSLL deverão ser prestadas:

• No caso de período de apuração trimestral, na declaração referente ao mês de encerramento do período de apuração; e

• No caso de período de apuração anual, na declaração referente ao mês de dezembro.

3. Quem está dispensado do envio?

• A microempresa e a empresa de pequeno porte enquadradas no Simples Nacional, relativamente ao período abrangido pelo regime;

• MEI;

• A pessoa jurídica e demais entidades em início de atividade, relativamente ao período compreendido entre o mês em que forem registrados seus atos constitutivos e o mês anterior àquele em que for efetivada sua inscrição no CNPJ.

4. Prazo para envio da declaração:

A Dirbi deve ser apresentada até o vigésimo dia do segundo mês subsequente ao do período de apuração.

Exemplo: Dirbi referente ao mês 07/2024 deve ser apresentada até 20/09/2024.

Aplica-se, inclusive, aos casos de extinção, incorporação, fusão e cisão total ou parcial.

Como a entrega da Dirbi será obrigatória em relação aos benefícios fiscais usufruídos a partir do mês de janeiro de 2024, aos períodos de apuração de janeiro a maio de 2024, a apresentação da Dirbi ocorrerá até o dia 20 de julho de 2024.

Ou seja, a primeira declaração deve ser entregue em 20/07/2024 com as informações de 01 a 05/2024.

5. Retificação:

A Dirbi retificadora tem a mesma natureza da declaração originariamente apresentada e deverá informar novos benefícios usufruídos, aumentar ou reduzir os valores já declarados ou efetuar qualquer alteração nas informações anteriormente prestadas.

O direito de o contribuinte retificar a Dirbi extingue-se em cinco anos contados do primeiro dia do exercício seguinte àquele ao qual se refere a declaração.

Em caso de Dirbi retificadora que altere valores já informados em outras declarações ou demonstrativos, estes também deverão ser retificados.

6. Penalidades:

A pessoa jurídica que deixar de apresentar a Dirbi no prazo estabelecido ou que apresentá-la em atraso estará sujeita às seguintes penalidades alternativas, calculada por mês ou fração, incidente sobre sua receita bruta, apurada no período, limitada a 30% (trinta por cento) do valor dos benefícios fiscais usufruídos:

• 0,5% sobre a receita bruta de até R$ 1.000.000,00;

• 1% sobre a receita bruta de R$ 1.000.000,01 até R$ 10.000.000,00; e

• 1,5% sobre a receita bruta acima de R$ 10.000.000,00.

Será considerado como termo inicial o dia seguinte ao término do prazo fixado para a entrega da Dirbi e como termo final a data da efetiva entrega ou, no caso de não apresentação, a data da lavratura do auto de infração ou da notificação de lançamento.

Adicionando a multa de 3%, não inferior a R$ 500,00, sobre o valor omitido, inexato ou incorreto.

A IN publicada em 18/06/2024, entrando em vigor em 1° de julho de 2024 e retroagindo seus efeitos a 1° de janeiro de 2024.

Estamos acompanhando e qualquer alteração, informaremos.

Embasamento legal:

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?idAto=138735